Αναδημοσίευση από τη «Ναυτεμπορική»

Στη μελέτη για τη βιωσιμότητα του ελληνικού χρέους που θα ενσωματώνει η έκθεση του Διεθνούς Νομισματικού Ταμείου, η οποία θα εκδοθεί στις 30 Μαΐου, επικεντρώνεται το ενδιαφέρον στη μετεκλογική περίοδο, καθώς αναμένεται να σηματοδοτήσει την έναρξη των διαδικασιών για τον προσδιορισμό των πρόσθετων μέτρων μείωσης του χρέους.

Η αίσθηση που αφήνουν δηλώσεις στελεχών του Διεθνούς Νομισματικού Ταμείου, καθώς και πληροφορίες από το περιεχόμενο της έκθεσης, συνηγορούν πως το ΔΝΤ επιμένει στο νέο «κούρεμα», εκτιμώντας πως η επιμήκυνση της διάρκειας των δανείων της Ευρωζώνης και του EFSF, αλλά και η νέα μείωση των επιτοκίων δεν λύνουν το πρόβλημα της βιωσιμότητας του ελληνικού χρέους.

Στο μεταξύ, στη διάρκεια του περασμένου διημέρου, το ελληνικό Δημόσιο αποπλήρωσε ομόλογα που έληγαν και κατείχε η Ευρωπαϊκή Κεντρική Τράπεζα και οι κεντρικές τράπεζες, όπως και τα ομόλογα των ελληνικών τραπεζών τα οποία είχαν εκδοθεί το 2008 για την ενίσχυση της ρευστότητας της ελληνικής οικονομίας.

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Η έκθεση

Αναλυτικότερα, η έκθεση του ΔΝΤ θα ανοίξει την υπόθεση της βιωσιμότητας του ελληνικού χρέους, που είναι ο ακρογωνιαίος λίθος του ελληνικού προγράμματος, αφού χωρίς το χρέος να είναι βιώσιμο δεν υπάρχει περίπτωση επιτυχίας του ελληνικού οικονομικού προγράμματος.

Στο πλαίσιο αυτό, το ΔΝΤ πιέζει πάντα για ένα νέο «κούρεμα», το οποίο αυτή τη φορά θα αφορά τα δάνεια που έχουν χορηγήσει οι χώρες της Ευρωζώνης, τα οποία φτάνουν στα 193 δισ. ευρώ, με την τελευταία δόση των 6,3 δισ. ευρώ.

Ωστόσο, η γερμανική πλευρά αντιδρά, καθώς και άλλες χώρες της Ευρωζώνης και αντιπροτείνουν επιμήκυνση της διάρκειας των δανείων στα 50 χρόνια από τα 30 χρόνια που είναι σήμερα η μέγιστη διάρκειά τους, καθώς και μείωση των επιτοκίων.

Η μείωση των επιτοκίων θα έχει έμμεση επίδραση στο ύψος του χρέους, αφού θα μειώνει τις ετήσιες ανάγκες αναχρηματοδότησης, αλλά όχι θεαματικά, αφού το μέγιστο ετήσιο όφελος θα είναι της τάξης των 300-500 εκατ. ευρώ, ανάλογα με την κατηγορία των δανείων στα οποία θα μειωθούν τα επιτόκια.

Σε ό,τι αφορά δε την επιμήκυνση των δανείων, αφενός θα μεταφέρει σε βάθος 50 ετών τα χρεολύσια, άρα και θα περιορίσει τις ετήσιες ανάγκες αναχρηματοδότησης, αφετέρου το χρέος ως ποσοστό του ΑΕΠ θα διατηρηθεί στα επίπεδα του 175%, που θα αποτελεί ένα σημείο αναφοράς για τις αγορές.

Ακόμη, το ενδιαφέρον στην έκθεση του ΔΝΤ εστιάζεται στην ταχύτητα αποκλιμάκωσης του ελληνικού χρέους ώστε αυτό να θεωρηθεί βιώσιμο. Με βάση τους υφιστάμενους στόχους, το χρέος για να είναι βιώσιμο θα πρέπει το 2020 να είναι στο 124% του ΑΕΠ και το 2022 κάτω από το 110% του ΑΕΠ, εκτιμήσεις οι οποίες αναθεωρούνται εάν δεν ληφθούν πρόσθετα μέτρα. Επίσης, ενδιαφέρον θα έχει το τμήμα της έκθεσης του ΔΝΤ που θα καταγράφει τις αβεβαιότητες που απειλούν την αποκλιμάκωση του ελληνικού χρέους, στις οποίες εντάσσονται:

-

Ο ρυθμός ανάπτυξης.

-

Τα δημοσιονομικά ελλείμματα.

-

Τα πρωτογενή πλεονάσματα (δημοσιονομικό αποτέλεσμα χωρίς πληρωμές τόκων).

-

Το ύψος των επιτοκίων αναχρηματοδότησης του χρέους.

-

Οι εισπράξεις από τις αποκρατικοποιήσεις.

Οι αποπληρωμές

Στο τελευταίο δεκαήμερο η Ελλάδα αποπλήρωσε ομόλογα και δάνεια ύψους άνω των 5 δισ. ευρώ, ενώ διευθέτησε και τις λήξεις των ομολόγων για την ενίσχυση της ρευστότητας των τραπεζών.

Ειδικότερα, στις 20 Μαΐου αποπληρώθηκαν τα ομόλογα που κατείχε η ΕΚΤ, ύψους 2,87 δισ. ευρώ, καθώς επίσης και ομόλογα που κατείχαν οι κεντρικές τράπεζες της Ευρωζώνης, ύψους 1,25 δισ. ευρώ, ένα ομόλογο που κατείχε η Ευρωπαϊκή Ενωση, ύψους 7 εκατ. ευρώ, και ένα δάνειο από την ΕΤΕπ, ύψους 30 εκατ. ευρώ. Συνολικά 4,22 δισ. ευρώ.

Χθες, 21 Μαΐου, έληξαν και αποπληρώθηκαν δύο ομόλογα που κατείχε η ΕΚΤ συνολικού ύψους 41 εκατ. ευρώ (40 και 1 εκατ. ευρώ, αντίστοιχα).

Ενα δεκαήμερο νωρίτερα, στις 12 Μαΐου, καταβλήθηκε στο ΔΝΤ η δόση από το πρώτο δάνειο που είχε χορηγήσει το ΔΝΤ από το πρώτο πακέτο διάσωσης, ύψους 693 εκατ. ευρώ.

Διαφορετικές εκτιμήσεις αλλά και νέα μεθοδολογία

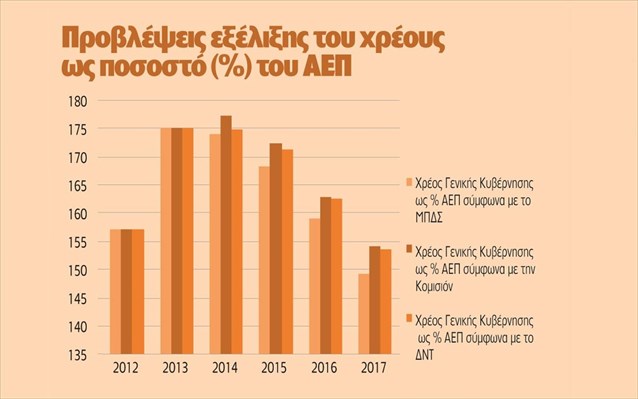

Σε ό,τι αφορά την εξέλιξη του χρέους με βάση τις προβλέψεις του Μεσοπρόθεσμου, το 2014 το χρέος θα διαμορφωθεί στο 173,9% του ΑΕΠ, για να υποχωρήσει το 2015 στο 168,3%, στο 158,9% το 2016, στο 149,1% το 2017 και στο 139,1% το 2018.

Η Κομισιόν στην τελευταία της έκθεση εκτιμά πως φέτος το δημόσιο χρέος θα διαμορφωθεί στο 177,2% του ΑΕΠ, στο 172,5% το 2015, στο 162,9% το 2016 και στο 154,2% το 2017.

Το ΔΝΤ, με βάση τις εκτιμήσεις που αναγράφονται στο Fiscal Monitor του Απριλίου, προβλέπει ότι το ελληνικό χρέος θα διαμορφωθεί στο 174,7% το 2014, στο 171,3% το 2015, στο 162,5% το 2016, στο 153,7% το 2017 και στο 146,1% του ΑΕΠ το 2018.

Είναι σαφές πως οι διαφορές ξεκινούν από τέσσερις μονάδες του ΑΕΠ το 2015 και φτάνουν στις επτά μονάδες του ΑΕΠ το έτος 2018, οι οποίες δεν εξηγούνται επαρκώς. Είναι χαρακτηριστικό πως το δημόσιο χρέος του έτους 2018 υπολογίζεται από το ΔΝΤ σε 316,8 δισ. ευρώ και από το υπουργείο Οικονομικών σε 301,6 δισ. ευρώ, δηλαδή κατά 15,2 δισ. ευρώ, χαμηλότερα.

Ενδιαφέρον έχει το στοιχείο από το Μεσοπρόθεσμο Πρόγραμμα, πως το ΥΠΟΙΚ θεωρεί ότι η βιωσιμότητα του χρέους δεν πρέπει να υπολογίζεται με βάση το λόγο του προς το ΑΕΠ, αλλά με άλλα χαρακτηριστικά όπως είναι η μεγάλη διάρκεια ωρίμανσής του. Συγκεκριμένα:

- Η διάρκεια ωρίμανσης του δημόσιου χρέους είναι μεγαλύτερη από την αντίστοιχη των άλλων χωρών της Ευρώπης.

- Το δημόσιο χρέος χαρακτηρίζεται από μεγάλες περιόδους χάριτος, οι οποίες θα επιμηκυνθούν περαιτέρω.

- Οι πληρωμές έως το 2021 στερούνται χρεολυσίων, πλην αυτών για τις οποίες έχει προβλεφθεί ήδη η αναχρηματοδότησή τους από το

Πρόγραμμα Οικονομικής Πολιτικής, καθώς επίσης και της λήξης, το 2019, του προσφάτως εκδοθέντος ομολόγου 5ετούς διάρκειας, η οποία, ωστόσο, συνιστά γεγονός που μάλλον ενισχύει παρά εξασθενεί τη στοιχειοθέτηση της βιωσιμότητας.

- Οι πληρωμές για τόκους του χρέους της Κεντρικής Διοίκησης, όπως προσδιορίζονται αυτή τη στιγμή για το άμεσο μέλλον, κυμαίνονται στο 3% του ΑΕΠ ή τα 7 δισ. ευρώ κατ’ έτος κατά μέσο όρο.

- Το συντριπτικά μεγαλύτερο μέρος του δημόσιου χρέους διακρατείται από τα κράτη-μέλη της Ευρωζώνης.

Τα ομόλογα για τις ελληνικές τράπεζες

Χθες έληξαν και τα ομόλογα που είχαν εκδοθεί με βάση το άρθρο 1 του ν. 3723/2008, για την ενίσχυση της ρευστότητας της ελληνικής οικονομίας, έναντι απόκτησης προνομιούχων μετοχών των ελληνικών τραπεζών από το ελληνικό Δημόσιο.

Οι τράπεζες, με κεφάλαια που άντλησαν από τις αγορές, κατέβαλαν στο Δημόσιο το ποσό και έλαβαν τις προνομιούχες μετοχές τις οποίες είχε λάβει το Δημόσιο από το 2008. Κατόπιν το Δημόσιο κατέβαλε στις τράπεζες το (ίδιο) ποσό και αποπλήρωσε τα ομόλογα που είχαν εκδοθεί στο πλαίσιο της ίδιας συναλλαγής.

Στο ερώτημα γιατί δεν έγινε άμεσος συμψηφισμός των οφειλών μεταξύ Δημοσίου και τραπεζών, η απάντηση βρίσκεται στην άρνηση της τρόικας να δεχτεί οποιαδήποτε διευθέτηση ή αναβολή των πληρωμών. Επέβαλε συγκεκριμένα στις τράπεζες να βρουν από τις αγορές τα κεφάλαια που προορίζονταν για την επαναγορά των προνομιούχων μετοχών, ώστε να μη θιγεί η κεφαλαιακή τους επάρκεια.

ΠΑΝΟΣ Φ. ΚΑΚΟΥΡΗΣ - [email protected]