του Ole Hansen,

Επικεφαλής Στρατηγικής Εμπορευμάτων στη Saxo Bank

Οι παγκόσμιες χρηματαγορές συνεχίζουν να αναπροσδιορίζουν και να προσαρμόζουν τις προσδοκίες τους μετά τις αμερικανικές εκλογές. Η πεποίθηση ότι οι ΗΠΑ θα ηγηθούν ενός άλματος ανάπτυξης μέσω της αύξησης των δημοσιονομικών δαπανών, αντί των μέτρων ποσοτικής χαλάρωσης των κεντρικών τραπεζών και της πολιτικής λιτότητας, έχει προκαλέσει μια τεράστια αντίδραση σε όλες τις κατηγορίες προϊόντων, με το δολάριο, τις μετοχές και τις αποδόσεις των ομολόγων να παίρνουν την ανιούσα.

Η ισχύς του δολαρίου έχει συνήθως αρνητικές συνέπειες στον κλάδο των εμπορευμάτων συνολικά. Ωστόσο, οι προσδοκίες για αυξημένες δαπάνες υποδομής (και όχι μόνο στην Κίνα) και μια συμφωνία του ΟΠΕΚ στις 30 Νοεμβρίου, μέχρι στιγμής έχουν παράσχει στήριξη τόσο στα βιομηχανικά μέταλλα όσο και στον κλάδο ενέργειας.

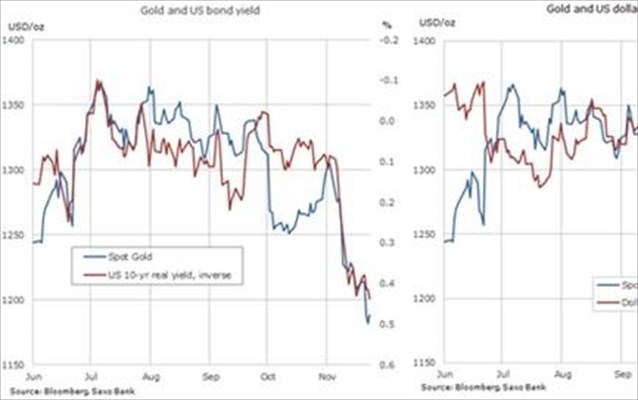

Τα πολύτιμα μέταλλα έχουν αποτελέσει τον μεγαλύτερο χαμένο, με την ενίσχυση του δολαρίου, των μετοχών και των αποδόσεων των ομολόγων να μειώνουν τη διάθεση υπέρ του χρυσού και του αργύρου ως εναλλακτικών επενδύσεων ασφαλούς καταφυγίου. Οι συμμετοχές σε ETF έχουν καταγράψει τη μεγαλύτερη μείωση τεσσάρων εβδομάδων από τον Ιούλιο του 2013, και η τιμή του χρυσού έχει αγγίξει τέτοια επίπεδα ώστε να αμφισβητείται η σχεδόν ενός έτους ανοδική τάση του μετάλλου.

BLOOMBERG & SAXO BANK

Ο αγροτικός κλάδος έχει παρουσιάσει καλές εποχιακές αποδόσεις, με εξαίρεση τη ζάχαρη και τον καφέ, όπου η αδυναμία του ρεάλ Βραζιλίας έχει προκαλέσει μείωση των υπερεκτεταμένων κερδοσκοπικών θέσεων αγοράς.

Το εντυπωσιακής μεταβλητότητας φυσικό αέριο ανέκαμψε έντονα χάρη στην πρόβλεψη για έναν χειμώνα ψυχρότερο του συνηθισμένου στις ΗΠΑ και μια πρώιμη πρώτη μείωση των κρατικών αποθεμάτων.

Ο χρυσός και ιδίως ο άργυρος παραμένουν σε δύσκολη θέση εξαιτίας της τρέχουσας έμφασης στο ράλι του δολαρίου, των μετοχών και των ομολογιακών αποδόσεων. Η αντοχή που είχε παρατηρηθεί μεταξύ των πιο μακροπρόθεσμων επενδυτών που κάνουν χρήση διαπραγματεύσιμων προϊόντων άρχισε να φθίνει, με συνεχείς μειώσεις να καταγράφονται από τις 9 Νοεμβρίου.

BLOOMBERG & SAXO BANK

Οι επενδυτές σε Options διατηρούν την πλέον πτωτική προσδοκία στον χρυσό από τον περσινό Αύγουστο, όταν είχαν αρχίσει να ενισχύονται οι φήμες για αύξηση των επιτοκίων στις ΗΠΑ. Το risk reversal ενός μήνα με delta 25%, ενώ ακριβώς πριν από τις αμερικανικές προεδρικές εκλογές τασσόταν υπέρ των δικαιωμάτων πώλησης (calls) σε ποσοστό άνω του 3%, σήμερα υποστηρίζει πλέον τα δικαιώματα αγοράς (puts) σε ποσοστό περίπου 2,9%.

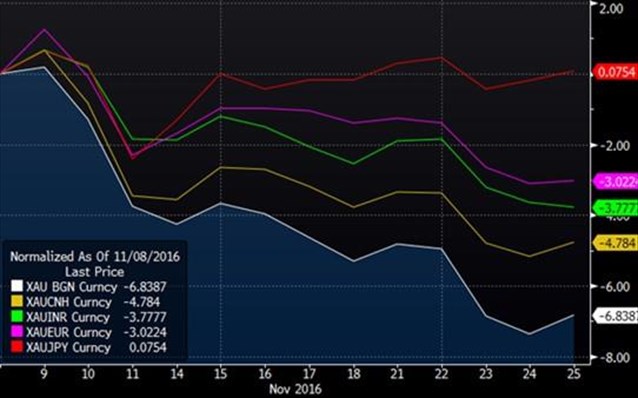

Με δεδομένο ότι μέρος της αδυναμίας του χρυσού οφείλεται στην ενίσχυση του δολαρίου, αξίζει να ρίξουμε μια ματιά στον χρυσό εκφρασμένο σε άλλα νομίσματα. Η Κίνα και η Ινδία, για παράδειγμα –οι δύο χώρες με τις υψηλότερες αγορές φυσικού χρυσού παγκοσμίως– τις τελευταίες λίγες εβδομάδες βλέπουν τα νομίσματά τους να αποδυναμώνονται.

Ενώ το XAUUSD βρίσκεται στο -6,8% από την ημέρα των αμερικανικών εκλογών, το XAUINR διαμορφώνεται στο -3,7% και το XAUCNH στο -4,7%.

Οι επενδυτές οι οποίοι είχαν υιοθετήσει ανοδική στάση απέναντι στον χρυσό έναντι του EUR έχουν χάσει 3%, ενώ όσοι στοιχημάτιζαν έναντι του JPY έχουν εξασφαλίσει κάποιο μικρό όφελος.

BLOOMBERG

Οι επενδυτές σε διαπραγματεύσιμα προϊόντα που υποστηρίζονται από τον χρυσό έχουν αρχίσει να στρέφονται προς την έξοδο, με τις συνολικές συμμετοχές να καταγράφουν διαρκή μείωση μετά τις 8 Νοεμβρίου. Η σχεδόν 100 τόνων πτώση που έχει σημειωθεί από τις εκλογές είναι η μεγαλύτερη από τον Ιούλιο του 2013.

Με υπαρκτό το ενδεχόμενο 100-200 τόνοι χρυσού να έχουν αγοραστεί σε τιμές άνω των σημερινών επιπέδων, ο κίνδυνος περαιτέρω ρευστοποίησης θέσεων αγοράς παραμένει υψηλός.

Προχωρώντας προς το 2017, δεν έχουμε ακόμα πειστεί ότι οι αποδόσεις και το δολάριο θα κινηθούν ιδιαίτερα υψηλότερα μετά τον Ιανουάριο. Αν επιβεβαιωθούμε και ο πληθωρισμός εξακολουθήσει να αυξάνεται, τότε είναι πιθανό ότι η στήριξη στα δύο μέταλλα θα εδραιωθεί εκ νέου.

Σε βραχυπρόθεσμο ορίζοντα, η προσοχή θα στραφεί αρχικά στο ιταλικό δημοψήφισμα της 4ης Δεκεμβρίου, όπου ένα ενδεχόμενο «όχι» θα μπορούσε να προκαλέσει νέα πολιτική αναταραχή στην Ιταλία, και στη συνέχεια στη συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοιχτής Αγοράς (FOMC) στις 14 Δεκεμβρίου, στο πλαίσιο της οποίας μια αύξηση επιτοκίων έχει ήδη προεξοφληθεί.

Ο χρυσός έφτασε στο βασικό τεχνικό επίπεδο των 1.172 $/ουγγιά την Παρασκευή και κινήθηκε υψηλότερα. Πρόκειται για υποχώρηση 61,8% από το ράλι της περιόδου Δεκεμβρίου-Ιουλίου και είναι σημαντικό να προσδιοριστεί αν οι εβδομαδιαίες μαζικές πωλήσεις θέσεων αγοράς αφορούν «απλώς» μια βαθιά διόρθωση ή τη λήξη της ανοδικής τάσης.

Μια επιστροφή σε τιμές πάνω από τα 1.203 USD/ουγγιά είναι πιθανό να σηματοδοτήσει μια περίοδο σταθεροποίησης, ενώ μια διάσπαση των 1.172 USD/ουγγιά θα μπορούσε να ανοίξει τον δρόμο για περαιτέρω αδυναμία.

SAXO BANK

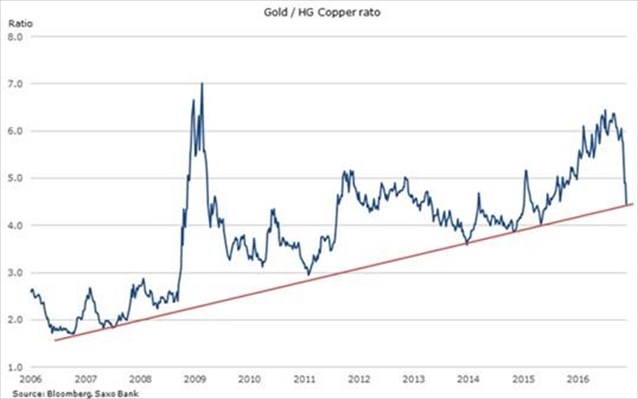

Τα βιομηχανικά μέταλλα και ειδικά ο χαλκός κατέγραψαν ισχυρό ράλι τον Νοέμβριο, μετά από έναν σχεδόν χρόνο συνεχών διακυμάνσεων. Οι προσδοκίες για ισχυρή ζήτηση από την Κίνα (και πλέον και από τις ΗΠΑ, αν λάβουμε υπόψη τις προεκλογικές δεσμεύσεις του Ντόναλντ Τραμπ) έχουν προκαλέσει άνω του 30% απόκλιση ανάμεσα στο συγκεκριμένο μέταλλο και στον χρυσό τον τελευταίο μήνα.

Ως εκ τούτου, ο δείκτης χρυσού-χαλκού (πόσες λίβρες χαλκού κοστίζει η αγορά μίας ουγγιάς χρυσού) έχει πέσει σε χαμηλό 16 μηνών. Μια μη επιστημονική προσέγγιση υποδεικνύει ότι ένας δείκτης με πτωτική τάση προκύπτει όταν οι επενδυτές προσδοκούν αύξηση της παγκόσμιας οικονομικής δραστηριότητας.

Όταν ο δείκτης αυξάνεται, οι επενδυτές ενδιαφέρονται περισσότερο να προστατεύσουν τα κεκτημένα τους σε ένα περιβάλλον οικονομικής επιβράδυνσης.

Ο δείκτης δοκιμάζει τη στήριξη της γραμμής τάσης του 2006 και μια κατάσταση με υπεραγορές (στον χαλκό) έναντι υπερπωλήσεων (στον χρυσό) θα οδηγούσε και τα δύο μέταλλα σε σταθεροποίηση και σε αντιστροφή ορισμένων από τις πρόσφατες κινήσεις τους.

BLOOMBERG & SAXO BANK

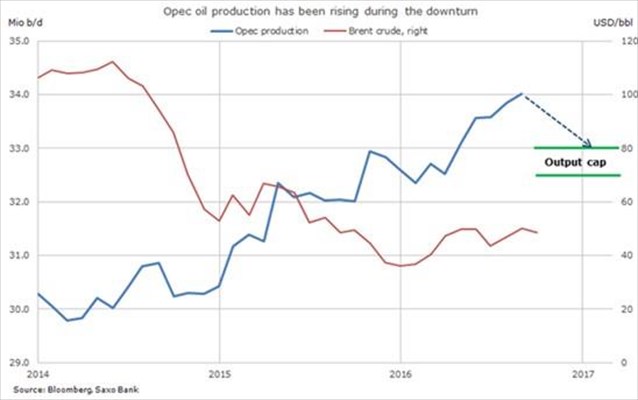

Το αργό πετρέλαιο κινήθηκε χαμηλότερα την Παρασκευή, ενόψει της ημέρας της κρίσεως για την αγορά πετρελαίου, στις 30 Νοεμβρίου, όταν ο ΟΠΕΚ θα συνεδριάσει στη Βιέννη με στόχο την προσδοκώμενη περικοπή παραγωγής.

Η αγορά πετρελαίου προετοιμάζεται για την ημέρα αυτή από τα τέλη Σεπτεμβρίου, όταν –εν μέσω αυξανόμενης παροχής και πτώσης των τιμών– κατά τη συνάντησή του στο Αλγέρι, το καρτέλ υποσχέθηκε να συνεργαστεί για την επίτευξη μιας συμφωνίας για τον καθορισμό ενός ορίου ανάμεσα στα 32,5 και τα 33 εκατ. βαρέλια ανά ημέρα στην παραγωγή του ΟΠΕΚ.

BLOOMBERG & SAXO BANK

Κατά τη γνώμη μας, ο ΟΠΕΚ θα μειώσει την παραγωγή (είναι υποχρεωμένος να το κάνει) – ωστόσο το πόσο και το ποιος αποτελούν ερωτήματα που έχουν κρατήσει την αγορά δέσμια εντός συγκεκριμένων ορίων εδώ και μήνες. Εκκρεμεί ακόμα μια συμφωνία με το Ιράν, η οποία ενδεχομένως να περιορίσει την παραγωγή κατά 1,5 εκατ. βαρέλια την ημέρα.

Μια επιτυχής επίλυση του ζητήματος θα μπορούσε να οδηγήσει το πετρέλαιο σε τιμές πάνω από τα 50 USD/βαρέλι, ενώ ένα απογοητευτικό αποτέλεσμα θα το οδηγούσε κάτω από τα 45 USD/βαρέλι. Η αμφίβολη έκβαση είναι πιθανό να κρατήσει την αγορά σχετικά αμετάβλητη ενόψει της συνάντησης της Τετάρτης.

Κατά τους τελευταίους επτά μήνες η αγορά πετρελαίου έχει προσπαθήσει, συχνά επί ματαίω, να μαντέψει την επόμενη κίνηση του ΟΠΕΚ. Αυτή τη φορά, η αδυναμία της τιμής ενισχύθηκε από τις προφορικές παρεμβάσεις των παραγωγών, ενώ η προσοχή στράφηκε στις αρνητικές συνέπειες που είχε για την τιμή η προοπτική αύξησης της παραγωγής από τους παραγωγούς εκτός ΟΠΕΚ, ιδίως από τη Βόρεια Αμερική.

Αν και εκτιμούμε ότι ο ΟΠΕΚ θα προχωρήσει σε μείωση της παραγωγής, παραμένει το ερώτημα πόσο ενωμένο θα εμφανιστεί το καρτέλ κατά την παρουσίαση της σχετικής συμφωνίας. Μια ισχυρή συμφωνία θα συνεπάγεται οριζόντια μείωση 4,5%, στα 32,5 εκατ. βαρέλια/ημέρα περίπου, με τη Λιβύη και τη Νιγηρία να αποτελούν τις μόνες εξαιρέσεις. Κάτι τέτοιο θα οδηγούσε το Brent πίσω στο υψηλό του Οκτωβρίου, δηλαδή λίγο κάτω από τα 54 USD/βαρέλι.

Η κάλυψη των θέσεων πώλησης θα προκαλέσει ένα αρχικό ράλι, λόγω των αυξημένων κερδοσκοπικών θέσεων πώλησης στο Brent τον Νοέμβριο ως απάντηση στην πλεονασματική αγορά.

SAXO BANK

Το αργό πετρέλαιο Brent παραμένει εντός εύρους εδώ και επτά μήνες, και προς το παρόν έχει αντιμετωπίσει ισχυρή αντίσταση στα 54 USD/βαρέλι

Δεν πιστεύουμε, ωστόσο, ότι σε αυτό το στάδιο αρκεί μια συμφωνία για να μετακινήσει ανοδικά το εύρος τιμών της αγοράς. Ιστορικά, η συμμόρφωση με τα συμφωνηθέντα όρια παραγωγής αποτελεί τεράστια πρόκληση για τον ΟΠΕΚ, και η αγορά είναι πιθανό, μόλις το αρχικό ράλι ολοκληρωθεί, να υιοθετήσει στάση αναμονής περιμένοντας ενδείξεις υλοποίησης των συμφωνηθέντων.

Η παράλληλη δέσμευση της Ρωσίας και άλλων παραγωγών εκτός ΟΠΕΚ για άλλη μια μείωση ύψους 0,5 εκατ. βαρελιών/ημέρα ενδεχομένως να άλλαζε αυτή την πρόβλεψη και να εδραίωνε τα 50 USD ως βάση, καθώς τότε η αγορά θα επέστρεφε ταχύτερα σε ισορροπία από ό,τι αναμένεται.