του Ole Hansen, αναλυτή της SaxoBank

Μέχρι στιγμής, δεν έχει προκύψει η συνήθης ηρεμία που επικρατεί προς το τέλος του έτους. Αντίθετα, την περασμένη εβδομάδα σημειώθηκε εξαιρετική μεταβλητότητα σε πολλές χρηματοπιστωτικές αγορές. Οι τιμές του αργού πετρελαίου υποχώρησαν σε νέο χαμηλό επίπεδο 5ετίας, αυξάνοντας τις πιέσεις στα νομίσματα του πετρελαίου, όπως είναι το ρωσικό ρούβλι και η νορβηγική κορώνα (και τα οποία παρουσίασαν σημαντικές διακυμάνσεις).

Έως το τέλος της περασμένης εβδομάδας, ωστόσο, η κατάσταση εξομαλύνθηκε -κυρίως λόγω της σταθεροποίησης των τιμών πετρελαίου- και, κατά συνέπεια, το δολάριο ξεκίνησε εκ νέου ράλι έναντι των περισσοτέρων νομισμάτων, ενώ ορισμένες από τις μεγαλύτερες αγορές μετοχών συνέχισαν τα δικά τους ράλι, ενόψει του τέλους του έτους.

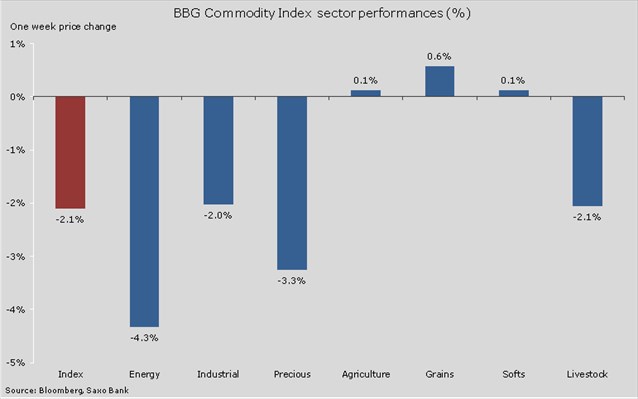

Αυτές οι εξελίξεις δεν βοήθησαν ιδιαίτερα τα εμπορεύματα, τα οποία έφτασαν σε νέα χαμηλά επίπεδα 5ετίας. Ο δείκτης εμπορευμάτων Bloomberg (Bloomberg Commodity Index), ο οποίος παρακολουθεί 22 βασικά εμπορεύματα, βρίσκεται επί του παρόντος λιγότερο από 6% πάνω από το χαμηλότερο επίπεδο του Μαρτίου του 2009 (όταν πολλές οικονομίες βυθίστηκαν σε ύφεση και η ζήτηση σημείωσε κατακόρυφη πτώση, στον απόηχο της χρηματοπιστωτικής κρίσης του 2008)

BLOOMBERG, SAXO BANK

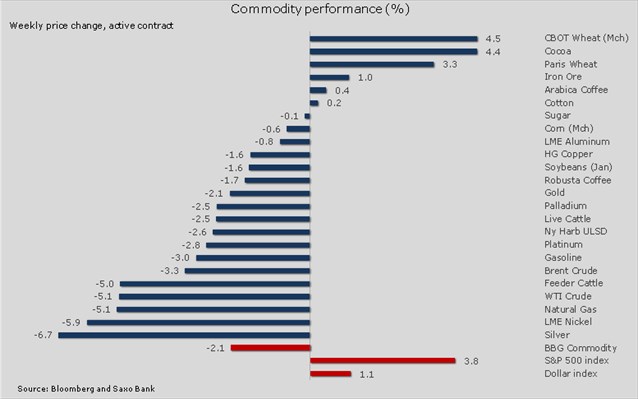

Ο αναβρασμός που επικρατεί αυτήν τη στιγμή στη Ρωσία, ο οποίος πυροδοτήθηκε από τις κυρώσεις που επιβλήθηκαν στη χώρα και την κατάρρευση της τιμής του πετρελαίου, είναι επίσης ο λόγος για τον οποίο το σιτάρι βρέθηκε στην κορυφή του πίνακα απόδοσης των εμπορευμάτων την περασμένη εβδομάδα. Ως αντίμετρο στις κυρώσεις της Δύσης, η Ρωσία απαγόρευσε τις εισαγωγές σε αρκετά προϊόντα διατροφής από δυτικούς προμηθευτές. Μέχρι στιγμής, η κίνηση αυτή σε συνδυασμό με τη συνεχή πτώση στο ρούβλι οδήγησαν τον πληθωρισμό τιμών τροφίμων στο 12,6% για τον Νοέμβριο.

BLOOMBERG, SAXO BANK

Οι ρωσικοί περιορισμοί στις εξαγωγές οδηγούν το σιτάρι σε μη βιώσιμα επίπεδα

Από τον Ιούλιο η τιμή του σιταριού σε ρούβλια αυξήθηκε κατά 40% − οπότε για να κρατήσει τις προμήθειες εντός των συνόρων, η κυβέρνηση καταβάλλει τώρα προσπάθειες να περιορίσει τη ροή των εξαγωγών. Το γεγονός αυτό έχει υποστηρίξει τη σημαντική αύξηση των διεθνών τιμών κατά τη διάρκεια των τελευταίων εβδομάδων.

Σύμφωνα με τον Οργανισμό Τροφίμων και Γεωργίας (Food & Agriculture Organisation - FAO) των Ηνωμένων Εθνών, τα παγκόσμια αποθέματα σιτηρών αναμένεται να σημειώσουν άνοδο στο υψηλότερο επίπεδο της 15ετίας έως το τέλος αυτής της καλλιεργητικής περιόδου.Παρόλο που η απαγόρευση στις εξαγωγές θα δημιουργήσει, βραχυπρόθεσμα, προκλήσεις από άποψη διαχείρισης στους αγοραστές, δεν διαβλέπουμε μακροπρόθεσμες επιπτώσεις στις τιμές του σιταριού.

την πραγματικότητα, πριν το τέλος της προηγούμενης εβδομάδας, το σιτάρι των ΗΠΑ ξεκίνησε να υποχωρεί, μετά από 7 μήνες ανησυχιών ότι ο συνδυασμός των πολύ υψηλών τιμών και του ανερχόμενου USD θα καταστήσει το σιτάρι των ΗΠΑ ασύμφορο για τις εξαγωγικές αγορές.

Υπαρκτό το ενδεχόμενο παγκόσμιας έλλειψης στο κακάο το 2015

Το κακάο (το οποίο περιλαμβάνεται στα σενάρια των Ακραίων Προβλέψεων για το επόμενο έτος) βρήκε στήριξη από μια έκθεση που υποστηρίζει ότι η παγκόσμια ζήτηση για κακάο το 2015 ενδέχεται να ξεπεράσει την προσφορά για πρώτη φορά εδώ και αρκετά χρόνια. Τα αποθέματα κακάο από τη Δυτική Αφρική –την περιοχή με τη μεγαλύτερη παραγωγή κακάο στον κόσμο– είναι πιθανό να μην κατορθώσουν να συμβαδίσουν με τη συνεχή αύξηση της ζήτησης, στην οποία έχουν συμβάλει και οι αναδυόμενες χώρες (αν και εξακολουθούν να καταναλώνουν ελάχιστες ποσότητες κατά κεφαλήν συγκριτικά με πολλές αναπτυγμένες χώρες).

Η επιστροφή σε τιμές πάνω από τα 3.005 USD/ τόνο για τα ΣΜΕ Μαρτίου που διαπραγματεύονται στο χρηματιστήριο της Νέας Υόρκης, θα μπορούσε να σηματοδοτήσει την επιστροφή σε υψηλότερα επίπεδα όμοια με εκείνα που σημειώθηκαν νωρίτερα μέσα στο έτος.

Σταθεροποίηση του αργού πετρελαίου, αλλά ο κίνδυνος υποχώρησης της τιμής παραμένει

Την περασμένη εβδομάδα, τόσο το αργό πετρέλαιο WTI όσο και το Brent διαπραγματεύονταν εντός ενός εύρους πέντε δολαρίων, αφού πρώτα σημείωσαν νέο ιστορικά χαμηλό επίπεδο 5ετίας. Είναι πολύ νωρίς να κρίνουμε εάν το γεγονός αυτό αποτελεί μια πρώτη ένδειξη κατώτατου ορίου στην αγορά, λαμβάνοντας υπόψη τις προβλέψεις για συνεχή αύξηση του πλεονάσματος προσφοράς στο πρώτο εξάμηνο του 2015. Έχοντας σημειώσει μια τόση μεγάλη πτώση, το αργό πετρέλαιο μπορεί πλέον να καταγράψει ράλι άνω του 20%, χωρίς αυτό να θεωρηθεί ως κάτι άλλο πέρα από μια διόρθωση στα πλαίσια της γενικής πτωτικής του πορείας.

Πόσο χαμηλά μπορεί να φτάσει, άραγε;

Τον προηγούμενο μήνα, τα hedge funds παρουσίασαν άνοδο της τάξης του 2% σε καθαρές θέσεις αγοράς στην αγορά ΣΜΕ και, σύμφωνα με το Bloomberg, τους τελευταίους τρεις μήνες τα τέσσερα μεγαλύτερα διαπραγματεύσιμα προϊόντα των ΗΠΑ που σχετίζονται με το πετρέλαιο κατέγραψαν εισροή επενδυτικού χρήματος (κατά τη διάρκεια των οποίων η τιμή υποχώρησε πάνω από 40%).

Η εύρεση του κατώτατου ορίου, όταν η τιμή σημειώνει τόσο γρήγορη πτώση όσο τους τελευταίους αυτούς μήνες, είναι πολύ δύσκολο εγχείρημα. Ωστόσο, είναι ξεκάθαρο ότι ένας αυξημένος αριθμός τόσο επαγγελματιών όσο και ιδιωτών επενδυτών ανοίγει θέσεις αγοράς. Αυτή η στάση σχετίζεται με τις προσδοκίες ότι το φθηνό πετρέλαιο δεν πρόκειται να αποτελέσει μόνιμη κατάσταση στην παγκόσμια οικονομία και ότι οι τιμές θα βρουν σταδιακά μια βάση από την οποία θα μπορούμε να προσδοκούμε σε μια ισχυρή ανάκαμψη.

Βάσει των μακροπρόθεσμων διαγραμμάτων, παρατηρούμε ότι υπάρχει μια γραμμή τάσης υποστήριξης από τα χαμηλότερα επίπεδα του Δεκεμβρίου του 1998, γεγονός που αφήνει το περιθώριο στο αργό πετρέλαιο WTI να φτάσει στα 49 USD ανά βαρέλι (συγκριτικά με την υφιστάμενη τιμή των 55 USD/ βαρέλι) και στο αργό πετρέλαιο Brent να φτάσει στα 52,40 USD/ βαρέλι (συγκριτικά με την τιμή των 60 USD/ βαρέλι). Τα συγκεκριμένα επίπεδα εξακολουθούν να απέχουν άνω του 10% από τις υφιστάμενες τιμές. Όσο, όμως, πλησιάζουμε αυτό το εύρος τιμής, αναμένεται να αυξηθεί η δραστηριότητα των επενδυτών οι οποίοι θα θεωρήσουν ότι αυτά τα επίπεδα αποτελούν και το κατώτατο όριο στην αγορά.

Οι επενδυτές του χρυσού περιμένουν «υπομονετικά» την επόμενη κίνηση

Ο χρυσός και ιδιαίτερα ο άργυρος επέστρεψαν κάποια από τα κέρδη που κατέγραψαν την προηγούμενη εβδομάδα, καθώς η προσοχή μετατοπίστηκε από τις θέσεις αγοράς σε ασφαλή καταφύγια, σε ό,τι αφορά τη Ρωσία, στους αρνητικούς παράγοντες, όπως είναι το συνεχές ράλι που καταγράφουν οι μετοχές και το δολάριο (σε συνδυασμό φυσικά με την αδυναμία στις τιμές πετρελαίου). Η συνεδρίαση της Ομοσπονδιακής Επιτροπής Ανοιχτής Αγοράς (FOMC) κατέληξε σε μια αναδιατύπωση: ο «αρκετός χρόνος» (πριν την πρώτη αύξηση των επιτοκίων) μετατράπηκε σε «υπομονή». Με τον τρόπο αυτό, η FOMC άφησε ξεκάθαρα ανοιχτό το ενδεχόμενο για αυξήσεις των επιτοκίων το 2015. Οι επενδυτές με θέσεις πώλησης πήραν τον έλεγχο και ώθησαν την τιμή του χρυσού στο χαμηλότερο επίπεδο την περασμένη εβδομάδα. Στην πορεία, όμως, δεν κατόρθωσαν να βρουν πολλές εντολές Stop για πώληση .

Σε γενικές γραμμές, η κίνηση της τιμής υπήρξε πιθανότατα πολύ ισχυρότερη συγκριτικά με αυτό που θα περίμεναν οι περισσότεροι, δεδομένου ότι το επίκεντρο έχει στραφεί στην άνοδο των μετοχών και του δολαρίου, καθώς και στην πτωτική πορεία της τιμής του πετρελαίου. Εάν ανατρέξει κανείς στο παρελθόν, το 2014 υπήρξε πραγματικά μια χρονιά εξομάλυνσης, καθώς οι συναλλαγές βρίσκονται κοντά στα περσινά επίπεδα της ίδιας περιόδου.

Οι γεωπολιτικές ανησυχίες σε ό,τι αφορά την Κριμαία και τους μαχητές του IS έδωσαν μια πολύ καλή ώθηση στον χρυσό το α' εξάμηνο, ενώ η ενίσχυση του δολαρίου στο β' εξάμηνο αποτέλεσε τον μεγαλύτερο αρνητικό παράγοντα για την πορεία του μετάλλου. Οι προβλέψεις για το USD το 2015 παραμένουν θετικές και, παρά το γεγονός ότι τον περασμένο μήνα διαπιστώσαμε μια διάσπαση στη μεταξύ τους συσχέτιση, το δολάριο θα εξακολουθήσει να προβάλλει εμπόδια στο κίτρινο μέταλλο – ειδικά στις αρχές του νέου έτους.

Κατά τις προσεχείς ημέρες, οι επενδυτές θα ασχοληθούν περισσότερο με το να μειώσουν την έκθεσή τους, παρά με το τι θα συμβεί στις 2 Ιανουαρίου – επομένως θεωρούμε ότι το τρέχον εύρος τιμής θα συνεχίσει να υφίσταται έως το τέλος της χρονιάς. Η αναταραχή που έχει ξεσπάσει στις αγορές του αργού πετρελαίου θα συνεχιστεί και το 2015, αλλά ενδεχομένως να υπάρξει βραχυπρόθεσμα μια ανοδική τάση, καθώς η τιμή θα ανακάμψει λόγω της έντονης υπερπώλησης.

Το γεγονός αυτό μπορεί να οδηγήσει σε βραχυπρόθεσμη στήριξη. Σε γενικές γραμμές, όμως, αναμένουμε ότι το κίτρινο μέταλλο θα περιοριστεί σε ένα εύρος διαπραγμάτευσης μεταξύ 1.185 και 1.225 USD/ ουγκιά. Ωστόσο, η αρρυθμία που επικρατεί στα Option εξακολουθεί να καταδεικνύει αυξημένη ζήτηση για προστασία από την πτωτική πορεία,με τα out-of-the-money put να κοστίζουν 4% περισσότερο από ό,τι τα out-of-the-money call. Θα πρέπει να περιμένουμε μέχρι τον Ιανουάριο για να δούμε εάν αυτό δικαιολογείται ή όχι.

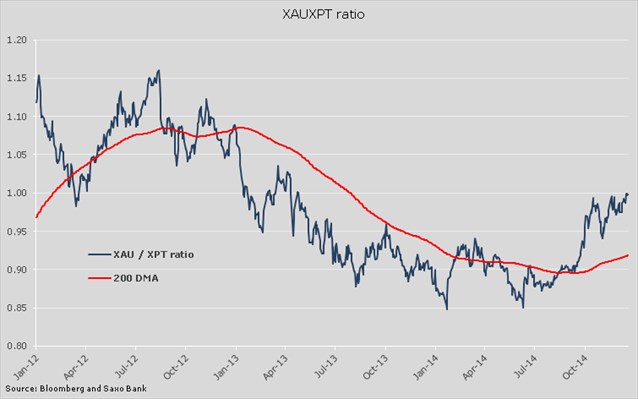

Η τρέχουσα σχετική δύναμη του χρυσού μπορεί επίσης να διαπιστωθεί έναντι του αργυρού, όπου η αναλογία έχει αυξηθεί στις 75 μονάδες (ουγκιές αργυρού ανά ουγκιά χρυσού), από τις 72 μονάδες της περασμένης εβδομάδας, και ειδικά έναντι της πλατίνας (η οποία, σε αντίθεση με τις προσδοκίες, δεν απέδωσε πολύ καλά το 2015). Ο συνδυασμός της εισαγωγής δύο νέων διαπραγματεύσιμων προϊόντων πλατίνας με τη μεγάλη απεργία στα ορυχεία της Δυτικής Αφρικής στις αρχές της χρονιάς πυροδότησε ισχυρό ράλι κατά το α' τρίμηνο.

BLOOMBERG, SAXO BANK

Εντούτοις, τα δύο αυτά γεγονότα δεν κατόρθωσαν να αποσπάσουν περισσότερα κεφάλαια από την αγορά από όσο μπορούσαν να υποστηρίξουν τα υπέργεια αποθέματα και, κατά συνέπεια, τον Ιούλιο το μέταλλο άρχισε να υποχωρεί μαζί με τον υπόλοιπο κλάδο. Ως αποτέλεσμα, σημειώθηκε μείωση της τιμής των λευκών μετάλλων έναντι του χρυσού και, για πρώτη φορά μέσα σε 20 μήνες, ο χρυσός διαπραγματεύεται ξανά σε πλήρη ισοτιμία με την πλατίνα.