Σε τεντωμένο σκοινί καλείται να κινηθεί το επόμενο διάστημα το Ταμείο Αξιοποίησης Ιδιωτικής Περιουσίας του Δημοσίου (ΤΑΙΠΕΔ) αλλά και η ελληνική κυβέρνηση στο θέμα της αποκρατικοποίησης της ΔΕΠΑ - ΔΕΣΦΑ, ώστε να εξασφαλίσει το μεγαλύτερο δυνατό τίμημα, χωρίς όμως να δυσαρεστήσει τους εταίρους και δανειστές μας.

Η φάση της κατάθεσης δεσμευτικών προσφορών που επισήμως ξεκίνησε χθες, βρίσκει τους δύο ρωσικούς κολοσσούς Gazprom και Negusneft να υπόσχονται πολύ μεγαλύτερο τίμημα από τους άλλους τρεις συμμετέχοντες στο διαγωνισμό. Η επιλογή της Gazprom ή της Negusneft (Sintez Group) ως προτιμητέου πλειοδότη βρίσκει αντίθετη, κυρίως, τη Γερμανία, η οποία δεν επιθυμεί την αύξηση της ενεργειακής εξάρτησης από τη Ρωσία και των ΗΠΑ που έχουν τα δικά τους σχέδια για την ενεργειακή ισορροπία της περιοχής.

Καταλύτης των εξελίξεων, θα είναι η στάση που θα τηρήσει η Ευρωπαϊκή Επιτροπή η οποία θα γνωμοδοτήσει για τους όρους της αποκρατικοποίησης και τη συμβολή της στην ενεργειακή ασφάλεια της Ε.Ε.

Ειδικότερα, το ΤΑΙΠΕΔ ενέκρινε χθες τα τεύχη της τελικής φάσης του διαγωνισμού για τη δημόσια επιχείρηση αερίου, ξεκινώντας την αντίστροφη μέτρηση για την υποβολή των τελικών προσφορών από τις πέντε ενεργειακές κοινοπραξίες που ενδιαφέρονται για την Δημόσια Επιχείρηση Πετρελαίου (ΔΕΠΑ) και τη ΔΕΣΦΑ (Διαχειριστής Εθνικού Συστήματος Φυσικού Αερίου).

Η ΝΑΥΤΕΜΠΟΡΙΚΗ

Με βάση συντηρητικές εκτιμήσεις του Ταμείου, τα έσοδα από την εταιρεία προμήθειας (ΔΕΠΑ) και την εταιρεία μεταφοράς και δικτύου φυσικού αερίου (ΔΕΣΦΑ) αναμένεται να ξεπεράσουν τα 530 εκατ. ευρώ ανάλογα και με τα ποσοστά που θα θελήσουν να αποκτήσουν οι υποψήφιοι επενδυτές.

Σύμφωνα με πληροφορίες οι δύο μεγάλοι ρωσικοί όμιλοι οι οποίοι συμμετέχουν στην τελική φάση του διαγωνισμού, δηλαδή η ρωσική Gazprom, η οποία ενδιαφέρεται για την ΔΕΠΑ και η Negusneft, η οποία ενδιαφέρεται να αποκτήσει μερίδιο και από τη ΔΕΠΑ και από τη ΔΕΣΦΑ, δίνουν πολύ περισσότερα από ό,τι οι άλλες τρεις κοινοπραξίες και συγκεκριμένα, η Μ&Μ GasCo (Βαρδινογιάννης/Motor Oil -Μυτιληναίος) η οποία ενδιαφέρεται για τη ΔΕΠΑ, η κοινοπραξία της ΓΕΚ/ΤΕΡΝΑ με την Τσεχική PPF, οι οποίοι ενδιαφέρονται για τη ΔΕΣΦΑ και η Socar που είναι η κρατική εταιρεία αερίου του Αζερμπαϊτζάν και η οποία ενδιαφέρεται για τη ΔΕΣΦΑ.

Με δεδομένο αυτό, λοιπόν, και το γεγονός ότι από τη διαδικασία της κατάθεσης των μη δεσμευτικών προσφορών το ΤΑΙΠΕΔ έχει ξεκαθαρίσει ότι βασικό κριτήριο για την επικύρωση του διαγωνισμού θα είναι το ύψος του τιμήματος για μια από τις δύο εταιρίες ή και για τις δύο εταιρείες μαζί, οι ρωσικοί όμιλοι βρίσκονται ένα βήμα μπροστά στην κούρσα της διεκδίκησης της κρατικής εταιρείας αερίου.

Τι προβλέπει η Οδηγία

Εκείνο που αλλάζει, κάπως, τα πράγματα είναι η αναφορά του μνημονίου στην αποκρατικοποίηση της ΔΕΠΑ. Συγκεκριμένα αναφέρεται ότι ανεξάρτητα από το ποιος θα είναι ο τελικός πλειοδότης τόσο στις επιχειρήσεις φυσικού αερίου των κρατών-μελών όσο και στις επιχειρήσεις ηλεκτρικής ενέργειας θα πρέπει η αποκρατικοποίηση να είναι συμβατή με τις κοινοτικές οδηγίες 2009/73/EC and 2009/72/EC.

Τα σημεία της οδηγίας που περιπλέκουν τα πράγματα είναι δύο: Το πρώτο αφορά τον πλήρη διαχωρισμό της εταιρείας προμήθειας φυσικού αερίου από την εταιρεία μεταφοράς. Σύμφωνα με την οδηγία δεν μπορεί κάποιος να έχει τον έλεγχο και στις δύο. Με εξαίρεση την Negusneft όλοι οι υπόλοιποι συμμετέχοντες ενδιαφέρονται για μια από τις δύο εταιρείες της Δημόσιας Επιχείρησης Παροχής Αερίου.

Ο δεύτερος όρος ο οποίος μπορεί να περιπλέξει να πράγματα είναι το γεγονός ότι η Ευρωπαϊκή Επιτροπή ζητεί να έχει λόγο σε οποιαδήποτε συμφωνία που αφορά με μέρη ή στο σύνολο τους ενεργειακές συμφωνίες με τρίτες χώρες. Στο συγκεκριμένο εδάφιό της η οδηγία αναφέρει ότι η ασφάλεια του ενεργειακού εφοδιασμού της Κοινότητας απαιτεί ειδικότερα να αξιολογείται η ανεξαρτησία της λειτουργίας του δικτύου, το επίπεδο της εξάρτησης του ενεργειακού εφοδιασμού της Κοινότητας και των διαφόρων κρατών - μελών από τρίτες χώρες, καθώς και η αντιμετώπιση, τόσο σε εθνικό όσο και σε διεθνές επίπεδο, του εμπορίου και των επενδύσεων ενέργειας στην εκάστοτε συγκεκριμένη τρίτη χώρα.

Η ασφάλεια του εφοδιασμού θα πρέπει, επομένως, να αξιολογείται με γνώμονα τα πραγματικά στοιχεία κάθε μεμονωμένης περίπτωσης, καθώς και τα δικαιώματα και τις υποχρεώσεις που απορρέουν από το διεθνές δίκαιο και ειδικότερα από τις διεθνείς συμφωνίες μεταξύ της Κοινότητας και της συγκεκριμένης τρίτης χώρας. Όπου κρίνεται απαραίτητο, η Επιτροπή ενθαρρύνεται να υποβάλει συστάσεις για τη διαπραγμάτευση των σχετικών συμφωνιών με τρίτες χώρες που να διαλαμβάνουν την ασφάλεια του ενεργειακού εφοδιασμού της Κοινότητας ή να συμπεριλαμβάνει τα αναγκαία ζητήματα σε άλλες διαπραγματεύσεις με αυτές τις τρίτες χώρες.

Με δεδομένες τις διεθνείς υποχρεώσεις της ΔΕΠΑ (αγωγός Ελλάδας -Ιταλίας) υπάρχει η υποχρέωση για έλεγχο της αποκρατικοποίησης και από την Ε.Ε., δεδομένου ότι οι εταιρείες που συμμετέχουν στο διαγωνισμό θεωρούνται ενεργειακοί κολοσσοί.

ΤΑΣΟΣ ΔΑΣΟΠΟΥΛΟΣ - tdas@naftemporiki.gr

Προωθούνται τα «φιλέτα» σε Αφάντου και Κασσιόπη

Στην επόμενη φάση περνάει ο διαγωνισμός για το μεγάλο ακίνητο στην περιοχή Αφάντου στη Ρόδο.

Εκτός από το θέμα των ΔΕΠΑ - ΔΕΣΦΑ, που βρίσκονται στο πρόγραμμα αποκρατικοποιήσεων το πρώτο τρίμηνο του χρόνου, το διοικητικό συμβούλιο του Ταμείου Αξιοποίησης Ιδιωτικής Περιουσίας του Δημοσίου (ΤΑΙΠΕΔ) πήρε χθες αποφάσεις για τα δύο μεγάλα δημόσια ακίνητα «φιλέτα» στην Κασσιόπη της Κέρκυρας και στην περιοχή Αφάντου στη Ρόδο.

Σε ό,τι αφορά τα 490 στρέμματα στην Κασσιόπη της Κέρκυρας αποφασίστηκε ότι ο μοναδικός ενδιαφερόμενος, ο Αμερικανικός επενδυτικός όμιλος NCH Capital, ο οποίος κατέθεσε τη μοναδική μη δεσμευτική προσφορά θα πρέπει να προχωρήσει και στην τελική του προσφορά. Το ακίνητο είναι ιδιαίτερου φυσικού κάλλους και βρίσκεται σε περιοχή της Κέρκυρας που δεν έχει μείνει, ως επί το πλείστον, ανεκμετάλλευτη. Με δεδομένο ότι στην περιοχή του ακινήτου βρίσκονται ιδιοκτησίες υψηλού προφίλ, όπως το κτήμα Rothschild, η δυνατότητα αξιοποίησής του και η απορρέουσα αξία θα μπορούσαν να είναι ιδιαίτερα υψηλές.

Το ακίνητο προτείνεται για αποκλειστική χρήση ή για ανάπτυξη συγκροτήματος με έμφαση σε παραθεριστικές κατοικίες και ξενοδοχειακές εγκαταστάσεις / υπηρεσίες τουρισμού αναψυχής. Το διοικητικό συμβούλιο σκοπεύει να προχωρήσει σε όλες τις απαραίτητες ενέργειες ώστε να διευκολύνει την αξιοποίηση και ανάπτυξη του ακινήτου.

Σε ό,τι αφορά το δεύτερο μεγάλο ακίνητο στην περιοχή Αφάντου Ρόδου, το ΤΑΙΠΕΔ αποφάσισε χθες να προχωρήσει στην επόμενη φάση του διαγωνισμού για την αξιοποίησή του. Η συνολική επιφάνεια του ακινήτου είναι 1.858.000 τ.μ. περίπου. Μέρος της ιδιοκτησίας (450.000 τ.μ.) περιλαμβάνει γήπεδο γκολφ 18 οπών που σχεδιάστηκε από τον Donald Herradine και είναι σε λειτουργία από το 1973. Το ακίνητο είναι παραθαλάσσιο και εκτείνεται σε ακτογραμμή μήκους 7χλμ. περίπου. Το ακίνητο έχει προσελκύσει από πέρσι το καλοκαίρι το ενδιαφέρον επτά μεγάλων ομίλων του χώρου οι οποίοι θα κληθούν, τώρα, να καταθέσουν προσφορές ώστε και αυτή η αποκρατικοποίηση να κλείσει αν είναι δυνατό ώς το τέλος του πρώτου τριμήνου του χρόνου.

Τρίμηνο - «φωτιά» με πώληση 13 εταιρειών

Το επόμενο διάστημα αναμένεται να ενταθεί η δραστηριότητα στον τομέα των αποκρατικοποιήσεων, αφού εκτός από την πώληση της ΔΕΠΑ και του ΟΠΑΠ, ΟΠΑΠ+0,21% θα πρέπει να προχωρήσουν και οι διαγωνισμοί για την αποκρατικοποίηση άλλων 13 δημοσίων εταιρειών.

Συγκεκριμένα μέχρι και το τέλος του πρώτου τριμήνου του χρόνου αναμένεται να ξεκινήσουν διαγωνισμοί για τα δύο μεγάλα λιμάνια ΟΛΠ, ΟΛΘ), τις δύο εταιρείες ύδρευσης ΕΥΔΑΠ, ΕΥΑΘ), τις συμβάσεις παραχώρησης για τα περιφερειακά λιμάνια και τα αεροδρόμια, τον ΟΔΙΕ τα ΕΛ.ΤΑ., την ΤΡΑΙΝΟΣΕ, τη ΛΑΡΚΟ την ΕΛΒΟ και την παραχώρηση της Εγνατίας Οδού.

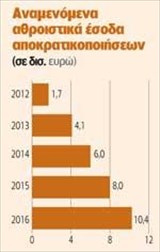

Υπενθυμίζεται ότι, το μνημόνιο προβλέπει έσοδα από αποκρατικοποιήσεις 4,3 δισ. ευρώ έως το τέλος της διετίας 2013 -2014. Ο συνολικός στόχος του 2010- 2016 είναι 8,2 δισ. ευρώ. Στο ίδιο κείμενο τονίζεται ότι παραμένει για το μεσοπρόθεσμο μέλλον ο στόχος των 50 δισ. ευρώ με την αξία των ΔΕΚΟ και δικαιωμάτων να υπολογίζεται πλέον κοντά στα 26 δισ. ευρώ και των 81.000 ακινήτων του Δημοσίου η αξία των οποίων υπολογίζεται στα 20-28 δισ. ευρώ.

Ειδική σημασία δίδεται από τα στελέχη του υπουργείου Οικονομικών και του Ταμείου Αξιοποίησης Ιδιωτικής Περιουσίας του Δημοσίου (ΤΑΙΠΕΔ) στην προσδοκώμενη μελλοντική απόδοση (yield) των αποκρατικοποιήσεων η οποία είναι στην ουσία πιο μεγάλη και από τα έσοδα που θα έρθουν με τη συναλλαγή: προβλέπονται από ακίνητα 2 δισ. ευρώ, από πώληση μετοχών ΔΕΚΟ 5 δισ. ευρώ και από παραχωρήσεις δικαιωμάτων 2,5 δισ. ευρώ.